Juli 2023

Unilever - Ein Markengigant vor dem Erwachen?

Unilever kann auf eine beeindruckende Erfolgsgeschichte zurückblicken. In den letzten Jahren stagnierte jedoch die operative Entwicklung. Unter der Führung des neuen CEO Hein Schumacher könnte eine Ära des Wandels und beschleunigten Wachstums anbrechen. Für uns als Investor ergibt sich ein attraktives Chancen-Risiko-Profil.

Stagnation der operativen Entwicklung: Eine kritische Analyse der vergangenen Jahre

Der Unilever-Konzern ist ein internationaler Konsumgütergigant mit einem beeindruckenden Markenportfolio in den Bereichen Lebensmittel, Getränke, Reinigungsmittel und Körperpflege. Unilever entstand 1930 aus der Fusion des niederländischen Margarineunternehmens Margarine Unie und des britischen Seifenherstellers Lever Brothers und hat sein Portfolio seitdem kontinuierlich auf über 400 Marken erweitert. Zu den bekanntesten gehören Dove, Knorr, Lipton, Magnum, Rexona, Omo und viele andere, die täglich von Millionen von Verbrauchern auf der ganzen Welt verwendet werden. Das Unternehmen konzentriert sich auf fünf Geschäftsbereiche, in denen es seine Produkte in 190 Ländern verkauft. 14 Top-Marken erwirtschaften einen Umsatz von jeweils mindestens einer Milliarde Euro. Aufgrund seiner Geschichte hat Unilever eine starke Position in den Emerging Markets. So war die indische Tochter Hindustan in den 2000er Jahren ein wichtiger Werttreiber des Konzerns.

Der lange Weg zum Wandel: Herausforderungen und Chancen für Unilever

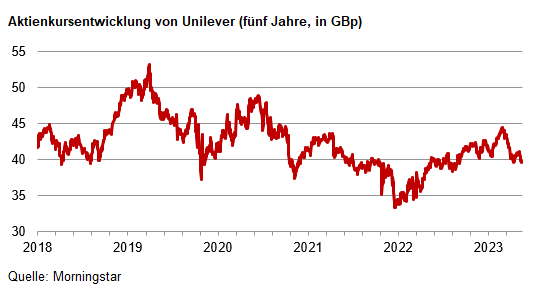

Auf den ersten Blick scheint es, dass einer der größten Konsumgüterhersteller der Welt aufgrund der Bekanntheit seiner Markenprodukte und seiner Preissetzungsmacht seine Aktionäre zufriedenstellen sollte. Ein genauerer Blick in die Geschäftsberichte von Unilever zeigt jedoch, dass das Unternehmen in den letzten vier Jahren sowohl beim Margen- als auch beim Umsatzwachstum unter seinen Möglichkeiten geblieben ist. Auch der Aktienkurs entwickelte sich in den letzten 5 Jahren eher seitwärts – siehe Graphik.

Während die operative Marge des Konzerns zwischen 2019 und 2022 von rund 19% auf 16% sank, verringerte sich die Rendite des Betriebskapitals von 19,2% auf 16% im selben Zeitraum. Dies zeigt, dass die vorhandenen Mittel besser eingesetzt werden können. Die sinkende Marge ist aus unserer Sicht einer der Gründe, warum die Unilever-Aktie im Vergleich zu Wettbewerbern wie Colgate, Nestle oder Procter & Gamble mit einem deutlichen Abschlag gehandelt wird. Hinzu kommt, dass gescheiterte Akquisitionspläne wie der Versuch, das Consumer-Geschäft von GlaxoSmithKline (GSK) und Pfizer für 68 Mrd. USD zu übernehmen, die Reputation des Managements beschädigt haben.

CEO Hein Schumacher - Ein neuer Hoffnungsträger?

Die Übernahme des Vorstandsvorsitzes von Unilever durch Hein Schumacher zum 1. Juli 2023 könnte eine wichtige Weichenstellung bedeuten. Als CEO von FrieslandCampina hat Schumacher 2018 tiefgreifende Veränderungen in Organisation und Management eingeleitet, um die Wettbewerbsfähigkeit des niederländischen Unternehmens zu stärken. Darüber hinaus hat er die organisatorischen Veränderungen mit der Strategie „our purpose, our plan“ verknüpft. Dadurch wurden klare und ehrgeizige Ziele für das organische Wachstum, die Bruttomarge und die Kapitalrendite festlegt. Unter seiner Führung ist die operative Marge von FrieslandCampina innerhalb von vier Jahren von 3 % (2018) auf 3,3 % (2022) gestiegen.

Potenzial für steigende Margen dank Neuausrichtung und Reduktion der Komplexität

Unseres Erachtens sollte sich das Management von Unilever nach dem CEO-Wechsel künftig darauf konzentrieren, die Komplexität zu reduzieren. Denn es ist fraglich, ob Unilever wirklich 400 Marken benötigt, um das unternehmerische Potenzial auszuschöpfen. Ein Fokus auf die Verschlankung der Abläufe und Prozesse sollte mittelfristig dazu führen, dass Unilever effizienter arbeitet und damit auch die Margen wieder steigen. Sinnvolle M&A-Transaktionen erscheinen zunächst nicht nötig, um den Konzern besser aufzustellen. Aus unserer Sicht hat Unilever mittelfristig das Potenzial, eine operative Marge von über 20% zu erreichen. Presseberichten zufolge scheinen nach dem CEO-Wechsel weitere Veränderungen im Vorstand und Aufsichtsrat geplant zu sein. Wir sehen dies positiv, da Manager, die von außen in das Unternehmen kommen, oft neue Sichtweisen und wenig Ballast mitbringen.

Geduld als Schlüssel: Unilever als langfristige Anlage mit attraktiven Renditen

Sollte es dem neuen Management gelingen, mit einer klaren Strategie das organische Umsatzwachstum auf 4-5% p.a. zu steigern und die operativen Margen auf über 20% zu erhöhen, würde dies aus unserer Sicht zu einer Neubewertung von Unilever führen.

Aber auch wenn die Veränderungen viel Geduld erfordern, erscheint uns Unilever mit einer für 2024 erwarteten Dividendenrendite von 3,8% und einer Free Cashflow-Rendite von 6,7% attraktiv. Wir sind zuversichtlich, dass es Herrn Schumacher aufgrund seiner Erfahrung und seiner Erfolgsbilanz gelingen wird, die Erwartungen der Unilever-Aktionäre zu erfüllen und vielleicht sogar zu übertreffen. Bis dahin können wir als Anleger von der attraktiven Dividende des Markenriesen profitieren.

Autor: Jochen Kurz

Bei den Inhalten auf dieser Seite handelt es sich um Marketingmitteilungen und nicht um Finanzanalysen. Sie stellen weder eine Anlageberatung bzw. Anlageempfehlung, noch ein Angebot bzw. eine Empfehlung oder Einladung zur Angebotsstellung zum Kauf bzw. Verkauf der genannten Finanzprodukte dar. Sofern wir in den vorgenannten Informationen Wertentwicklungen und/oder Beispielrechnungen dargestellt haben, lassen diese keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu. Hinweise auf die frühere Performance garantieren nicht notwendigerweise positive Entwicklungen in der Zukunft, zudem wird auf das Risiko bei Geschäften in Finanzprodukte hingewiesen. Die erwähnten Informationen reflektieren die Einschätzung des Autors zum Zeitpunkt der Veröffentlichung. Das besprochene Unternehmen kann Teil des Portfolios unseres Aktienfonds sein, muss es jedoch nicht. Jegliche Anlageentscheidung sollte grundsätzlich auf einer individuellen Analyse der persönlichen finanziellen Situation und Risikobereitschaft basieren.